Cách hạch toán tài khoản 642 theo thông tư 200 chi tiết

Tài khoản 642 theo thông tư 200 là một tài khoản trong kế toán phản ánh các chi phí quản lý chung của doanh nghiệp như là chi phí lương, bảo hiểm nhân viên, chi phí công đoàn, chi phí vật liệu văn phòng, dụng cụ lao động, khấu hao tài sản, hay là tiền thuê đất, thuế môn bài, khoản lập dự phòng phải thu, chi phí dịch vụ mua ngoài, chi phí khác... được quy định tại thông tư 200/2014/TT-BTC.

Ở bài viết này, cùng Tân Thành Thịnh tìm hiểu về nguyên tắc kế toán tài khoản 642 và cách hoạch toán tài khoản 642 một cách chi tiết nhé.

1. Tài khoản 642 là gì?

Theo thông tư 200/2014/TT-BTC, tài khoản 642 là tài khoản mô tả, phản ánh chi tiết các chi phí quản lý chung của doanh nghiệp, bao gồm chi phí bán hàng và chi phí quản lý kinh doanh. Tài khoản 642 được mở chi tiết theo từng nội dung chi phí, theo quy định.

Tài khoản 642 được quy định tại thông tư 200/2014/TT-BTC nên hay còn được gọi là tài khoản 642 thông tư 200. Tùy theo từng yêu cầu quản lý của từng ngành, từng doanh nghiệp mà tài khoản 642 có thể được mở chi tiết theo từng loại chi phí cụ thể.

1.1 Nguyên tắc kế toán tài khoản 642

Các nguyên tắc kế toán tài khoản 642 gồm có:

a) Mục đích của tài khoản 642

Tài khoản 642 dùng để phản ánh các chi phí quản lý chung của doanh nghiệp gồm:

- Chi phí về lương nhân viên bộ phận quản lý doanh nghiệp (tiền lương, tiền công, các khoản phụ cấp,...).

- Chi phí về bảo hiểm xã hội, bảo hiểm y tế, kinh phí công đoàn, bảo hiểm thất nghiệp của nhân viên quản lý doanh nghiệp.

- Chi phí vật liệu văn phòng, công cụ lao động, khấu hao tài sản cố định dùng cho quản lý doanh nghiệp.

- Tiền thuê đất, thuế môn bài.

- Khoản lập dự phòng phải thu khó đòi.

- Chi phí về dịch vụ mua ngoài (điện, nước, điện thoại, fax, bảo hiểm tài sản, cháy nổ...).

- Chi phí bằng tiền khác (tiếp khách, hội nghị khách hàng...).

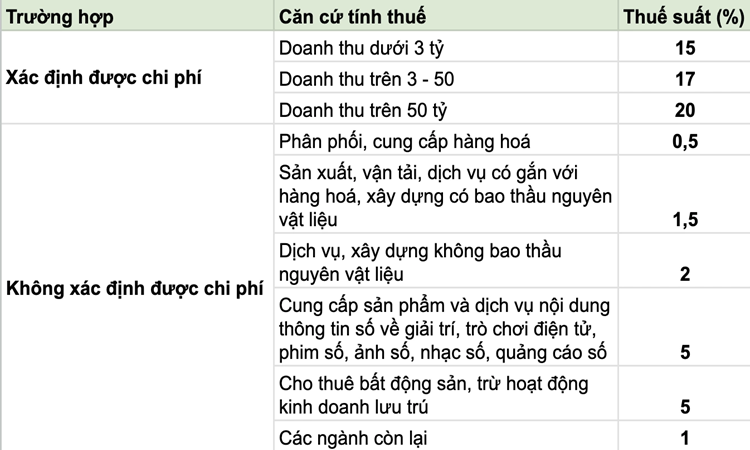

b) Kế toán chi phí quản lý doanh nghiệp không được coi là chi phí tính thuế thu nhập doanh nghiệp

Các khoản chi phí quản lý doanh nghiệp không được coi là chi phí tính thuế thu nhập doanh nghiệp theo quy định của Luật thuế nhưng có đầy đủ hóa đơn chứng từ và đã hạch toán đúng theo Chế độ kế toán thì không được ghi giảm chi phí kế toán mà chỉ điều chỉnh trong quyết toán thuế thu nhập doanh nghiệp để làm tăng số thuế thu nhập doanh nghiệp phải nộp.

c) Mở tài khoản 642

Tài khoản 642 được mở chi tiết theo từng nội dung chi phí theo quy định.

Tuỳ theo yêu cầu quản lý của từng ngành, từng doanh nghiệp, tài khoản 642 có thể được mở thêm các tài khoản cấp 2 để phản ánh các nội dung chi phí thuộc chi phí quản lý ở doanh nghiệp. Cuối kỳ, kế toán kết chuyển chi phí quản lý doanh nghiệp vào bên Nợ tài khoản 911 (Xác định kết quả kinh doanh).

1.2 Kết cấu, nội dung phản ánh tài khoản 642

Căn cứ vào khoản 2, điều 92, thông tư 200/2014/TT-BTC, quy định về kết cấu và nội dung phản ánh của tài khoản 642 như sau:

a) Bên Nợ:

- Các chi phí quản lý doanh nghiệp thực tế phát sinh trong kỳ.

- Số dự phòng phải thu khó đòi, dự phòng phải trả (Chênh lệch giữa số dự phòng phải lập kỳ này lớn hơn số dự phòng đã lập kỳ trước chưa sử dụng hết).

b) Bên Có:

- Các khoản được ghi giảm chi phí quản lý doanh nghiệp.

- Hoàn nhập dự phòng phải thu khó đòi, dự phòng phải trả (chênh lệch giữa số dự phòng phải lập kỳ này nhỏ hơn số dự phòng đã lập kỳ trước chưa sử dụng hết).

- Kết chuyển chi phí quản lý doanh nghiệp vào tài khoản 911 (Xác định kết quả kinh doanh).

- Tài khoản 642 không có số dư cuối kỳ.

c) Các tài khoản 642

Tài khoản 642 có 8 tài khoản cấp 2:

- Tài khoản 6421 - Chi phí nhân viên quản lý

- Tài khoản 6422 - Chi phí vật liệu quản lý

- Tài khoản 6423 - Chi phí đồ dùng văn phòng

- Tài khoản 6424 - Chi phí khấu hao tài sản cố định

- Tài khoản 6425 - Thuế, phí và lệ phí

- Tài khoản 6426 - Chi phí dự phòng

- Tài khoản 6427 - Chi phí dịch vụ mua ngoài

- Tài khoản 6428 - Chi phí bằng tiền khác

2. Cách hoạch toán tài khoản 642

Tân Thành Thịnh chia sẻ đến quý khách hàng cách hạch toán tài khoản 642 - chi phí quản lý doanh nghiệp như sau:

2.1 Các bước hoạch toán tài khoản 642

Gồm 15 các hoạt động giao dịch kinh tế chủ yếu:

2.1.1 Tiền lương, tiền công, phụ cấp và các khoản khác phải trả cho các nhân viên thuộc bộ phận quản lý doanh nghiệp, trích BHXH, BHYT, KPCĐ, BHTN, các khoản hỗ trợ khác

- Nợ TK 6421

- Có TK 334, 3383, 3384, 3382, 3386.

2.1.2 Giá trị vật liệu xuất dùng hoặc mua vào sử dụng ngay cho quản lý doanh nghiệp

- Nợ TK 6422 (giá trị vật liệu xuất kho dùng/giá mua chưa thuế)

- Nợ TK 1331 (thuế GTGT, nếu được khấu trừ)

- Có TK 152 (giá vật liệu xuất kho dùng)

- Có TK 111, 112, 242, 331... (tổng giá trị thanh toán).

2.1.3 Giá trị CCDC xuất dùng hoặc mua sử dụng ngay không qua kho cho bộ phận quản lý được tính trực tiếp một lần vào chi phí quản lý doanh nghiệp

- Nợ TK 6423 (giá trị CCDC xuất kho dùng/giá mua chưa thuế)

- Nợ TK 1331 (thuế GTGT, nếu được KT)

- Có TK 153 (giá trị CCDC xuất kho dùng)

- Có TK 111, 112, 331... (tổng giá trị thanh toán).

2.1.4 Trích khấu hao tài sản cố định (TSCĐ) dùng cho bộ phận quản lý của doanh nghiệp

- Nợ TK 6424

- Có TK 214

2.1.5 Thuế, phí và lệ phí phải nộp nhà nước

- Nợ TK 6425

- Có TK 333, 111, 112…

2.1.6 Dự phòng các khoản phải thu khó đòi; dự phòng phải trả về chi phí tái cơ cấu doanh nghiệp, cần lập cho hợp đồng có rủi ro lớn và dự phòng phải trả khác (trừ dự phòng phải trả về bảo hành sản phẩm, hàng hóa và công trình xây dựng)

* Trích lập dự phòng bổ sung:

- Nợ TK 6426

- Có TK 2293, 352.

* Hoàn nhập dự phòng:

- Nợ TK 2293, 352

- Có TK 6426

2.1.7 Các chi phí dịch vụ mua ngoài như: tiền điện thoại, tiền thuê văn phòng, tiền điện, tiền nước mua ngoài phải trả, chi phí sửa chữa TSCĐ một lần với giá trị nhỏ...

- Nợ TK 6427 (giá mua chưa thuế GTGT)

- Nợ TK 1331 (thuế GTGT, nếu được khấu trừ)

- Có TK 111, 112, 331, 335... (tổng giá trị thanh toán)

2.1.8 Đối với chi phí sửa chữa TSCĐ phục vụ cho bộ phận quản lý

*Trường hợp có trích trước chi phí sửa chữa lớn TSCĐ:

+/ Khi trích trước chi phí sửa chữa lớn TSCĐ:

- Nợ TK 642

- Có TK 335 (nếu việc sửa chữa đã được thực hiện trong kỳ nhưng chưa nghiệm thu hoặc chưa có hóa đơn)

- Có TK 352 (nếu đơn vị trích trước chi phí sửa chữa cho TSCĐ theo yêu cầu kỹ thuật phải được bảo dưỡng, duy tu định kỳ).

+/ Khi chi phí sửa chữa lớn TSCĐ thực tế phát sinh:

- Nợ TK 335, 352 (giá mua chưa thuế GTGT)

- Nợ TK 133 (thuế GTGT, nếu được khấu trừ)

- Có TK 111, 112, 152, 331, 241... (tổng giá trị).

+/Trường hợp chi phí sửa chữa lớn TSCĐ phát sinh một lần có giá trị lớn và liên quan trong nhiều kỳ, định kỳ kế toán tính vào chi phí phần chi phí sửa chữa lớn đã phát sinh:

- Nợ TK 642

- Có TK 242.

2.1.9 Các chi phí khác chi bằng tiền

Các chi phí khác, bao gồm: hội nghị, tiếp khách, chi cho nhân viên, nghiên cứu, đào tạo, chi nộp phí tham gia hiệp hội và chi phí quản lý khác:

- Nợ TK 6428 (giá mua chưa thuế GTGT)

- Nợ TK 1331 (thuế GTGT, nếu được khấu trừ)

- Có TK 111, 112, 331... (tổng giá trị).

2.1.10 Thuế GTGT đầu vào không được khấu trừ phải tính vào chi phí quản lý doanh nghiệp

- Nợ TK 642 (thuế GTGT không được khấu trừ)

- Có TK 1331, 1332 (thuế GTGT không được khấu trừ)

2.1.11 Đối với sản phẩm, hàng hóa tiêu dùng nội bộ sử dụng cho bộ phận quản lý

- Nợ TK 642 (giá xuất kho để sử dụng)

- Có TK 155, 156 (giá xuất kho để sử dụng)

- Nợ TK 1331 (thuế GTGT được khấu trừ nếu phải kê khai)

- Có TK 3331 (thuế GTGT được khấu trừ nếu phải kê khai).

2.1.12 Các khoản giảm chi phí quản lý doanh nghiệp khi phát sinh

- Nợ TK 111, 112…

- Có TK 642

2.1.13 Các doanh nghiệp 100% vốn nhà nước khi chuyển thành công ty cổ phần, các khoản nợ phải thu khó đòi được xử lý khi xác định giá trị doanh nghiệp

+/Đối với các khoản nợ phải thu doanh nghiệp không có khả năng thu hồi được:

- Nợ TK 111, 112, 331, 334 (khoản tổ chức, cá nhân phải bồi thường)

- Nợ TK 2293 (khoản đã lập dự phòng)

- Nợ TK 642 (khoản được tính vào chi phí)

- Có TK 131, 138... (khoản nợ không thu hồi được).

+/Đối với các khoản nợ phải thu quá hạn được doanh nghiệp bán theo giá thỏa thuận:

a) Trường hợp không lập dự phòng nợ phải thu:

- Nợ TK 111, 112 (giá bán thỏa thuận)

- Nợ TK 642 (khoản tổn thất còn lại)

- Có TK 131, 138... (khoản nợ phải thu quá hạn).

b) Trường hợp đã được lập dự phòng nợ phải thu:

- Nợ TK 111, 112 (giá bán thỏa thuận)

- Nợ TK 2293 (khoản đã trích lập dự phòng)

- Nợ TK 642 (khoản tổn thất còn lại)

- Có TK 131, 138... (khoản nợ phải thu quá hạn)

+/ Đối với các khoản bị xuất toán, chi để biếu tặng, chi trả cho người lao động đã nghỉ mất việc, thôi việc trước thời điểm quyết định cổ phần hóa doanh nghiệp:

- Nợ các TK 111, 112, 334 (phần tổ chức, cá nhân phải bồi thường)

- Nợ TK 642

- Có TK 353.

2.1.14 Phân bổ khoản lợi thế kinh doanh phát sinh từ việc cổ phần hóa

- Nợ TK 642

- Có TK 242

Lợi thế kinh doanh phát sinh được phân bổ dần tối đa không quá 3 năm.

2.1.15 Cuối kỳ, kết chuyển chi phí quản lý doanh nghiệp để xác định kết quả kinh doanh trong kỳ

- Nợ TK 911

- Có TK 642.

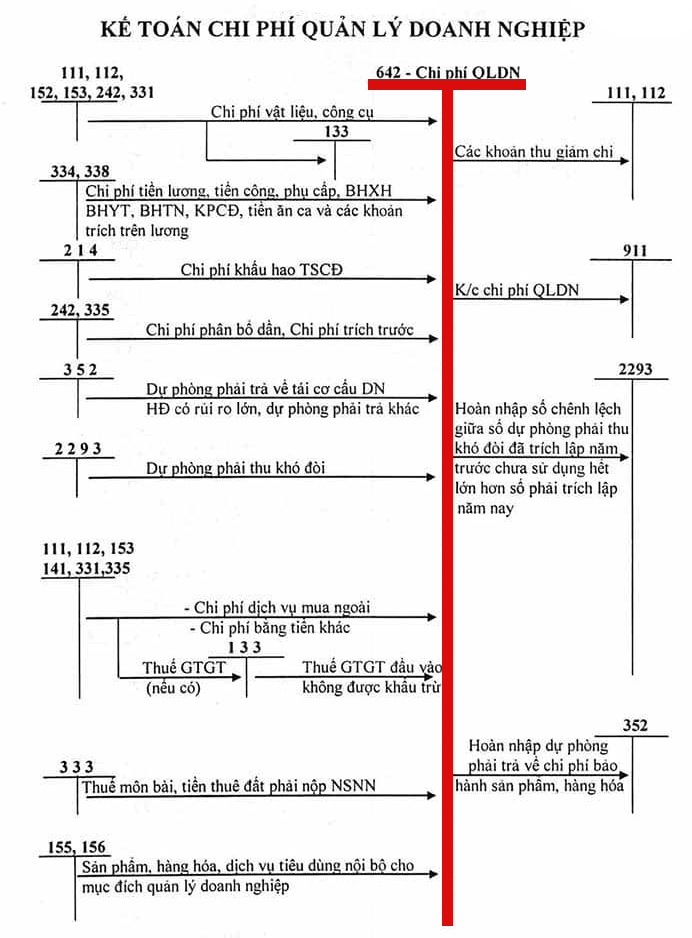

2.2 Sơ đồ chữ T tài khoản 642

Sơ đồ chữ T là sơ đồ hạch toán tài khoản kế toán chữ T, thể hiện biến động của các tài khoản kế toán và quan hệ giữa các tài khoản kế toán. Sơ đồ chữ T giúp doanh nghiệp xác định kết quả kinh doanh cụ thể theo từng chu kỳ kế toán, nắm bắt được các kết quả kinh doanh và các số liệu chênh lệch giữa các tài khoản và chi phí doanh nghiệp.

Cùng Tân Thành Thịnh tham khảo sơ đồ chữ T tài khoản 642 dưới đây nhé.

3. Công ty tư vấn kế toán thuế Tân Thành Thịnh

Công ty Tân Thành Thịnh là đơn vị cung cấp dịch vụ tư vấn kế toán với sự chuyên nghiệp và trách nghiệp cao trong công việc. Giúp mọi đối tác xử lý tất cả mọi vấn đề liên quan đến kế toán và thuế đảm bảo quyền lợi của doanh nghiệp cũng như thực hiện đúng và đủ nghĩa vụ thuế với nhà nước.

Với đội ngũ nhân viên có kinh nghiệm cao và nắm bắt được các sự thay đổi của các điều lệ nhanh chóng để hỗ trợ cho doanh nghiệp. Mỗi nhân viên của công ty luôn nỗ lực hết mình để nâng cao kiến thức, kỹ năng để mang lại hiệu quả tốt nhất trong các công việc của công ty, mang lại sự hài lòng cho khách hàng

3.1 Lợi ích khi sử dụng kế toán thuế Tân Thành Thịnh

Là đơn vị có kinh nghiệm chuyên môn, Tân Thành Thịnh được quý khách hàng tin tưởng và lựa chọn đồng hành cùng doanh nghiệp trong trong các vấn đề hồ sơ, sổ sách kế toán, thuế. Đến với Tân Thành Thịnh, quý khách sẽ nhận được những giá trị hơn cả một gói dịch vụ là:

a) Đơn vị cung cấp dịch vụ kế toán uy tín

Tân Thành Thịnh thành lập năm 2003, đến nay đã hơn 20 năm phát triển, chúng tôi trở thành đơn vị cung cấp dịch vụ tư vấn kế toán, thuế uy tín và chuyên nghiệp tại tphcm với các gói dịch vụ đa dạng, phục vụ mọi yêu cầu của quý khách hàng.

Chúng tôi có cơ hội đồng hành cùng nhiều doanh nghiệp trong mọi ngành nghề khác nhau, hiểu được những đặc thù kinh doanh riêng, tự tin giúp quý khách thực hiện mọi yêu cầu liên quan, đảm bảo minh bạch, chính xác và đúng quy định pháp luật. Vậy nên nếu bạn đang gặp bất kỳ vấn đề vướng mắc nào liên quan đến kế toán thuế đừng ngần ngại liên hệ trực tiếp chúng tôi để được hỗ trợ nhé.

b) Đội ngũ chuyên viên có kinh nghiệm chuyên môn cao

Để xử lý những vấn đề nghiệp vụ liên quan, không chỉ đòi hỏi người thực hiện cần có kiến thức, kinh nghiệm chuyên môn cao mà là làm nhiều, hiểu rõ về đặc thù ngành nghề, va chạm nhiều yêu cầu khó. Khi đó sẽ có cái nhìn tổng quan và xử lý hồ sơ, nghiệp vụ kế toán nhạy bén và chính xác, khách quan nhất.

Tân Thành Thịnh tự hào sở hữu đội ngũ chuyên viên kế toán lành nghề, có kinh nghiệm và kiến thức chuyên môn vững, luôn không ngừng nỗ lực và phát triển để đồng hành cùng doanh nghiệp xử lý mọi yêu cầu, vướng mắc trong mọi hoạt động liên quan đến kế toán, thuế.

c) Không phát sinh chi phí

Tân Thành Thịnh cung cấp đa dạng các gói dịch vụ kế toán với chi phí và khối lượng công việc cụ thể rõ ràng, cam kết không phát sinh chi phí trong suốt quá trình làm việc. Đồng thời, giá dịch vụ kế toán cũng mềm, giúp doanh nghiệp tiết kiệm chi phí, thời gian và cả công sức trong vấn đề này, an tâm kinh doanh.

3.2 Quy trình tư vấn kế toán thuế Tân Thành Thịnh

Với kinh nghiệm nhiều năm trong ngành, Tân Thành Thịnh sẽ cung cấp đến quý khách hàng từng giải pháp cụ thể để phù hợp với quy mô, đặc thù riêng cho từng doanh nghiệp, sau đây là quy trình tư vấn dịch vụ kế toán chung của chúng tôi:

- Bước 1: Tiếp nhận thông tin khách hàng, tìm hiểu và xác định đúng nhu cầu khách hàng

- Bước 2: Tư vấn, đề xuất giải pháp và lựa chọn gói dịch vụ phù hợp.

- Bước 3: Ký thỏa thuận cam kết hỗ trợ thông qua hợp đồng tư vấn dịch vụ kế toán để đảm bảo quyền lợi cả khách hàng và công ty.

- Bước 4: Thực hiện những công việc thỏa thuận trong hợp đồng theo từng gói dịch vụ khách hàng lựa chọn.

- Bước 5: Đồng hành, hỗ trợ và tư vấn khách hàng trong những vấn đề phát sinh.

3.3 Cam kết dịch vụ

Là đơn vị trực tiếp hỗ trợ khách hàng trong mọi dịch vụ, Tân Thành Thịnh cam kết:

- Tư vấn, hỗ trợ khách hàng mọi vấn đề liên quan đến kế toán, thuế, pháp lý.

- Hồ sơ, chứng từ chính xác, minh bạch và đúng pháp luật.

- Chi phí hợp lý, không phát sinh thêm.

- Thực hiện hồ sơ, sổ sách đúng thời gian quy định.

- Đại diện doanh nghiệp làm việc với các cơ quan, ban ngành nhà nước.

Trên đây là bài viết về tài khoản 642 theo thông tư 200, hy vọng sẽ mang đến cho bạn nhiều thông tin hữu ích. Nếu bạn còn thắc mắc gì về kế toán dịch vụ hoặc đang tìm kiếm một công ty dịch vụ kế toán uy tín thì liên hệ ngay Tân Thành Thịnh để được hỗ trợ nhé.

>> Các bạn xem thêm: chứng từ kế toán

Mọi thông tin chi tiết xin vui lòng liên hệ:

CÔNG TY TNHH DỊCH VỤ KẾ TOÁN - ĐẠI LÝ THUẾ TÂN THÀNH THỊNH

- Địa chỉ: 22 Đường số 5, Khu dân cư CityLand Park Hills, Phường 10, Quận Gò Vấp, Thành phố Hồ Chí Minh

- SĐT: 028 3985 8888 - Hotline: 0909 771998

- Email: lienhe@tanthanhthinh.com

- www.tanthanhthinh.com

02839858888

02839858888

0913459391

0913459391