Quy trình kê khai thuế thu nhập doanh nghiệp 2024 - Tân Thành Thịnh

Mỗi doanh nghiệp khi tham gia vào hoạt động kinh doanh thì cần tuân thủ quy trình kê khai thuế thu nhập doanh nghiệp, nộp hồ sơ quyết toán thuế với cơ quan thuế theo đúng quy định sau khi kết thúc năm tài chính. Doanh nghiệp cần hiểu rõ các quy định và thời gian kê khai, quyết toán thuế để không phải bị phạt khi làm sai quy định.

Ở bài viết này, Tân Thành Thịnh sẽ chia sẻ đến quý khách quy trình kê khai thuế thu nhập doanh nghiệp và các quy định, về kê khai để giúp quý khách có thể dễ dàng thực hiện hồ sơ quyết toán thuế thu nhập doanh nghiệp theo đúng quy định.

1. Các quy định về kê khai thuế thu nhập doanh nghiệp

Thuế thu nhập doanh nghiệp là một loại thuế trực thu, đánh trực tiếp vào phần thu nhập chịu thuế của doanh nghiệp bao gồm thu nhập từ hoạt động sản xuất, kinh doanh hàng hóa, dịch vụ và thu nhập khác theo quy định của pháp luật sau khi đã trừ đi các khoản chi phí hợp lý, hợp pháp liên quan đến thu nhập của doanh nghiệp.

Tất cả mọi doanh nghiệp có thu nhập chịu thuế, đang kinh doanh tại Việt Nam, doanh nghiệp nước ngoài có cơ sở tại Việt Nam phát sinh thu nhập chịu thuế tại Việt Nam vẫn thực hiện các hoạt động kê khai và quyết toán thuế TNDN theo đúng quy định.

1.1 Quy định về kê khai thuế thu nhập doanh nghiệp

Các quy định về kê khai thuế thu nhập doanh nghiệp gồm có:

a) Quy định đối tượng kê khai thuế thu nhập doanh nghiệp

Theo Điều 3 của Luật Thuế TNDN năm 2008 thì các tổ chức doanh nghiệp dưới đây phải nộp thuế thu nhập doanh nghiệp khi có phát sinh thu nhập chịu thuế, cụ thể:

- Doanh nghiệp được thành lập theo quy định của pháp luật Việt Nam nộp thuế đối với thu nhập chịu thuế phát sinh tại Việt Nam và thu nhập chịu thuế phát sinh ngoài Việt Nam;

- Doanh nghiệp nước ngoài có cơ sở thường trú tại Việt Nam nộp thuế đối với thu nhập chịu thuế phát sinh tại Việt Nam và thu nhập chịu thuế phát sinh ngoài Việt Nam liên quan đến hoạt động của cơ sở thường trú đó;

- Doanh nghiệp nước ngoài có cơ sở thường trú tại Việt Nam nộp thuế đối với thu nhập chịu thuế phát sinh tại Việt Nam mà khoản thu nhập này không liên quan đến hoạt động của cơ sở thường trú;

- Doanh nghiệp nước ngoài không có cơ sở thường trú tại Việt Nam nộp thuế đối với thu nhập chịu thuế phát sinh tại Việt Nam.

b) Quy định về thời gian kê khai thuế thu nhập doanh nghiệp

Thời gian nộp tờ khai quyết toán thuế TNDN là ngày cuối cùng của tháng thứ 3 kể từ ngày kết thúc năm dương lịch hoặc năm tài chính.

- Trường hợp doanh nghiệp thực hiện chia, hợp nhất, sáp nhập, giải thể, chuyển đổi loại hình doanh nghiệp, chấm dứt hoạt động: thời hạn nộp tờ khai quyết toán thuế TNDN chậm nhất là ngày thứ 45 kể từ ngày phát sinh sự kiện;

- Trường hợp doanh nghiệp không có khả năng nộp hồ sơ đúng hạn gặp thiên tai, tai nạn bất ngờ, hỏa hoạn: doanh nghiệp làm văn bản đề nghị gia hạn nộp trực tiếp cho cơ quan thuế quản lý, thời gian gia hạn không quá 60 ngày kể từ ngày hết hạn nộp hồ sơ khai quyết toán thuế thu nhập doanh nghiệp.

c) Quy định về xử phạt khi nộp chậm hoặc không kê khai

Điều 13 của Nghị định số 125/2020/NĐ-CP quy định về xử phạt hành vi vi phạm thời gian nộp hồ sơ kê khai và quyết toán thuế chậm như sau:

- Nộp hồ sơ khai thuế quá thời hạn từ 01 ngày đến 05 ngày và có tình tiết giảm nhẹ: Phạt cảnh cáo

- Nộp hồ sơ khai thuế quá thời hạn từ 01 ngày đến 30 ngày: Phạt tiền từ 2.000.000 đồng đến 5.000.000 đồng

- Nộp hồ sơ khai thuế quá thời hạn quy định từ 31 ngày đến 60 ngày: Phạt tiền từ 5.000.000 đồng đến 8.000.000 đồng

- Trường hợp nộp hồ sơ khai thuế quá thời hạn quy định từ 61 ngày đến 90 ngày; Nộp hồ sơ khai thuế quá thời hạn quy định từ 91 ngày trở lên nhưng không phát sinh số thuế phải nộp; Không nộp hồ sơ khai thuế nhưng không phát sinh số thuế phải nộp; Không nộp các phụ lục theo quy định về quản lý thuế đối với doanh nghiệp có giao dịch liên kết kèm theo hồ sơ quyết toán thuế thu nhập doanh nghiệp: Phạt tiền từ 8.000.000 đồng đến 15.000.000 đồng

- Nộp hồ sơ khai thuế quá thời hạn trên 90 ngày kể từ ngày hết hạn nộp hồ sơ khai thuế, có phát sinh số thuế phải nộp và người nộp thuế đã nộp đủ số tiền thuế, tiền chậm nộp vào ngân sách nhà nước trước thời điểm cơ quan thuế công bố quyết định kiểm tra thuế, thanh tra thuế hoặc trước thời điểm cơ quan thuế lập biên bản về hành vi chậm nộp hồ sơ khai thuế theo quy định tại khoản 11 Điều 143 Luật Quản lý thuế: Phạt tiền từ 15.000.000 đồng đến 25.000.000 đồng

d) Quy định về các trường hợp miễn thuế thu nhập doanh nghiệp

Theo Điều 4 Luật Thuế thu nhập doanh nghiệp số 14/2008/QH12 (sửa đổi, bổ sung năm 2013) và hướng dẫn bởi Thông tư 78/2014/TT-BTC (sửa đổi, bổ sung bởi Thông tư 96/2015/TT-BTC), doanh nghiệp có thu nhập thuộc 12 trường hợp sau thì được miễn thuế. Cụ thể:

- Thu nhập liên quan đến nông nghiệp

- Thu nhập từ việc thực hiện dịch vụ kỹ thuật trực tiếp phục vụ nông nghiệp

- Thu nhập từ việc thực hiện nghiên cứu khoa học công nghệ

- Doanh nghiệp có từ 30% số lao động là người khuyết tật…

- Thu nhập từ hoạt động dạy nghề dành riêng cho một số đối tượng

- Thu nhập được chia từ hoạt động góp vốn…sau khi bên nhận góp vốn đã nộp thuế

- Khoản tài trợ nhận được để sử dụng cho hoạt động giáo dục..

- Thu nhập từ chuyển nhượng chứng chỉ giảm phát thải

- Thu nhập từ thực hiện nhiệm vụ Nhà nước giao của

- Phần thu nhập không chia

- Thu nhập từ chuyển giao công nghệ thuộc lĩnh vực ưu tiên

- Thu nhập của văn phòng thừa phát lại

1.2 Bảng mức tính thuế thu nhập doanh nghiệp

Tân Thành Thịnh cập nhật bảng mức tính thuế thu nhập doanh nghiệp 2024 mới nhất theo Nghị định 218/2013/NĐ-CP. Mọi thông tin chi tiết liên hệ Tân Thành Thịnh để được tư vấn và hỗ trợ giải đáp thắc mắc về bảng mức tính thuế thu nhập doanh nghiệp của mình nhé.

| STT | Mức thuế suất thuế TNDN | Các trường hợp được áp dụng |

| 1 | 20% | DN được thành lập theo quy định của pháp luật Việt Nam hoạt động sản xuất, kinh doanh hàng hóa, dịch vụ. |

| 2 | 32% - 50% | Hoạt động tìm kiếm, thăm dò, khai thác dầu, khí và tài nguyên quý hiếm khác tại Việt Nam. |

| 3 | 50% | Hoạt động tìm kiếm, thăm dò, khai thác nguyên quý hiếm đối với các mỏ bạch kim, vàng, bạc, thiếc, wonfram, antimoan, đá quý, đất hiếm. |

| 4 | 40% | Hoạt động tìm kiếm, thăm dò, khai thác nguyên quý hiếm đối với các mỏ có từ 70% diện tích được giao trở lên ở địa bàn có điều kiện kinh tế xã hội đặc biệt khó khăn thuộc danh mục địa bàn ưu đãi thuế thu nhập doanh nghiệp. |

| 5 | 10% (Áp dụng trong 15 năm) |

- Dự án đầu tư mới tại địa bàn có điều kiện kinh tế - xã hội đặc biệt khó khăn, khu kinh tế, khu công nghệ cao; |

| - Dự án đầu tư mới, bao gồm: nghiên cứu khoa học và phát triển công nghệ, ứng dụng công nghệ cao, phát triển công nghệ sinh học, bảo vệ môi trường… | ||

| - Thu nhập của doanh nghiệp công nghệ cao, doanh nghiệp nông nghiệp ứng dụng công nghệ cao. | ||

| - Dự án đầu tư mới trong lĩnh vực sản xuất (trừ dự án sản xuất mặt hàng thuộc diện chịu thuế tiêu thụ đặc biệt, dự án khai thác khoáng sản) đáp ứng tiêu chí đặc thù. | ||

| - Dự án đầu tư mới sản xuất sản phẩm thuộc Danh mục sản phẩm công nghiệp hỗ trợ ưu tiên phát triển đáp ứng tiêu chí đặc thù. | ||

| - Dự án đầu tư trong lĩnh vực sản xuất, trừ dự án sản xuất mặt hàng chịu thuế tiêu thụ đặc biệt và dự án khai thác khoáng sản, có quy mô vốn tối thiểu mười hai nghìn tỷ đồng,… | ||

| 6 | 10% | - Thu nhập từ thực hiện hoạt động xã hội hóa trong lĩnh vực giáo dục - đào tạo, dạy nghề, y tế, văn hóa, thể thao và môi trường. |

| - Dự án đầu tư - kinh doanh nhà ở xã hội để bán, cho thuê, cho thuê mua đối với các đối tượng quy định tại Điều 53 của Luật Nhà ở. | ||

| - Thu nhập của cơ quan báo chí từ hoạt động báo in, kể cả quảng cáo trên báo in; thu nhập của cơ quan xuất bản từ hoạt động xuất bản. | ||

| - Thu nhập của doanh nghiệp từ: trồng, chăm sóc, bảo vệ rừng; nuôi trồng, chế biến nông sản, thủy sản ở địa bàn khó khăn… | ||

| - Hợp tác xã hoạt động trong lĩnh vực nông nghiệp, lâm nghiệp, ngư nghiệp, diêm nghiệp không thuộc địa bàn khó khăn hoặc đặc biệt khó khăn. | ||

| 7 | 17% (Áp dụng trong 10 năm) |

- Dự án đầu tư mới tại địa bàn có điều kiện khó khăn. |

| - Dự án đầu tư mới, bao gồm: sản xuất thép cao cấp; sản xuất sản phẩm tiết kiệm năng lượng; sản xuất máy móc, thiết bị phục vụ cho sản xuất nông nghiệp, lâm nghiệp, ngư nghiệp, diêm nghiệp; sản xuất thiết bị tưới tiêu… | ||

| 8 | 15% | Doanh nghiệp trồng trọt, chăn nuôi, chế biến trong lĩnh vực nông nghiệp và thủy sản không thuộc địa bàn có điều kiện khó khăn hoặc đặc biệt khó khăn. |

| 9 | 17% | Thu nhập của Quỹ tín dụng nhân dân và tổ chức tài chính vi mô. |

| 10 | Miễn thuế tối đa 04 năm và giảm 50% số thuế phải nộp tối đa 09 năm tiếp theo | - Dự án đầu tư mới tại địa bàn có điều kiện kinh tế - xã hội đặc biệt khó khăn, khu kinh tế, khu công nghệ cao; |

| - Dự án đầu tư mới, bao gồm: nghiên cứu khoa học và phát triển công nghệ, ứng dụng công nghệ cao, phát triển công nghệ sinh học, bảo vệ môi trường… | ||

| - Dự án đầu tư mới trong lĩnh vực sản xuất (trừ dự án sản xuất mặt hàng thuộc diện chịu thuế tiêu thụ đặc biệt, dự án khai thác khoáng sản) đáp ứng tiêu chí đặc thù. | ||

| - Dự án đầu tư mới sản xuất sản phẩm thuộc Danh mục sản phẩm công nghiệp hỗ trợ ưu tiên phát triển đáp ứng tiêu chí đặc thù. | ||

| - Doanh nghiệp thực hiện hoạt động xã hội hóa trong lĩnh vực giáo dục - đào tạo, dạy nghề, y tế, văn hóa, thể thao và môi trường. | ||

| - Doanh nghiệp công nghệ cao, doanh nghiệp nông nghiệp ứng dụng công nghệ cao. | ||

| 11 | Miễn thuế tối đa 06 năm và giảm 50% số thuế phải nộp tối đa 13 năm tiếp theo | Dự án đầu tư - kinh doanh nhà ở xã hội để bán, cho thuê, cho thuê mua đối với các đối tượng quy định tại Điều 53 của Luật Nhà ở. |

| 12 | Miễn thuế tối đa 02 năm và giảm 50% số thuế phải nộp tối đa 04 năm tiếp theo | - Dự án đầu tư mới tại địa bàn có điều kiện kinh tế - xã hội khó khăn. |

| - Dự án đầu tư mới, bao gồm: sản xuất thép cao cấp; sản xuất sản phẩm tiết kiệm năng lượng; sản xuất máy móc, thiết bị phục vụ cho sản xuất nông nghiệp, lâm nghiệp, ngư nghiệp, diêm nghiệp; sản xuất thiết bị tưới tiêu; sản xuất, tinh chế thức ăn gia súc, gia cầm, thủy sản; phát triển ngành nghề truyền thống. |

2. Các bước thực hiện kê khai thuế tndn

Tân Thành Thịnh hướng dẫn và chia sẻ đến quý khách các bước thực hiện kê khai thuế TNDN, cùng tham khảo và chuẩn bị hồ sơ, thực hiện kê khai đúng, nhanh chóng để tránh bị xử phạt nhé.

2.1 Hồ sơ kê khai thuế TNDN

Hồ sơ chuẩn bị việc lập tờ khai quyết toán thuế TNDN mẫu 03/TNDN:

- Báo cáo tài chính năm quyết toán hoặc báo cáo tài chính đến thời điểm có quyết định về việc DN thực hiện chia, hợp nhất, sáp nhập, giải thể, chuyển đổi loại hình DN, chấm dứt hoạt động;

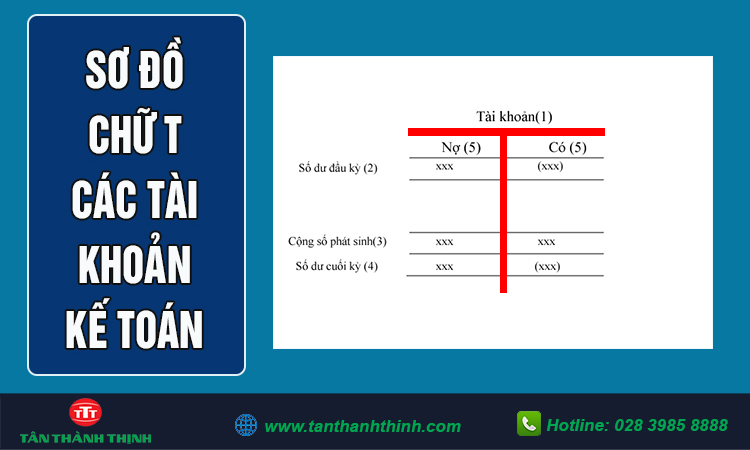

- Bảng cân đối tài khoản, sổ chi tiết các tài khoản;

- Tờ khai quyết thuế TNDN các năm liên quan để hoàn thiện phụ lục chuyển lỗ phụ lục 03-2/TNDN khi doanh nghiệp có lãi.

Hồ sơ quyết toán thuế TNDN theo Thông tư 80/2021/TT-BCT bao gồm:

- Tờ khai quyết toán thuế TNDN mẫu 03/TNDN (Thông tư 80/2021/TT-BTC)

- Các phụ lục ban hành kèm Thông tư số 80/2021/TT-BTC

2.2 Các bước kê khai thuế TNDN

- Bước 1: Tải mẫu tờ khai thuế TNDN từ tổng cục Thuế

- Bước 2: Thu thập thông tin cần kê khai theo tờ khai thuế TNDN: tên doanh nghiệp, mã số thuế, địa chỉ trụ sở chính, địa chỉ hoạt động, doanh thu, chi phí, thu nhập chịu thuế, số thuế TNDN tạm tính, số thuế TNDN tạm nộp, số thuế TNDN còn phải nộp,...

- Bước 3: Kê khai thông tin trên tờ khai theo quy định và thông tin đã tổng hợp ở bước 2

- Bước 4: Ký và đóng dấu tờ khai và nộp qua cơ quan thuế hoặc Cổng thông tin Thuế Điện Tử của Bộ Tài Chính.

3. Công ty tư vấn kế toán thuế Tân Thành Thịnh

Công ty Tân Thành Thịnh là đơn vị cung cấp dịch vụ kế toán chuyên nghiệp tại tphcm. Giúp mọi đối tác xử lý tất cả mọi vấn đề liên quan đến kế toán và thuế đảm bảo quyền lợi của doanh nghiệp cũng như thực hiện đúng và đủ nghĩa vụ thuế với nhà nước.

Với đội ngũ nhân viên có kinh nghiệm cao và nắm bắt được các sự thay đổi của các điều lệ nhanh chóng để hỗ trợ cho doanh nghiệp. Mỗi nhân viên của công ty luôn nỗ lực hết mình để nâng cao kiến thức, kỹ năng để mang lại hiệu quả tốt nhất trong các công việc của công ty, mang lại sự hài lòng cho khách hàng

3.1 Quy trình tư vấn kế toán thuế Tân Thành Thịnh

Với kinh nghiệm nhiều năm trong ngành, Tân Thành Thịnh sẽ cung cấp đến quý khách hàng từng giải pháp cụ thể để phù hợp với quy mô, đặc thù riêng cho từng doanh nghiệp, sau đây là quy trình tư vấn dịch vụ kế toán chung của chúng tôi:

- Bước 1: Tiếp nhận thông tin khách hàng, tìm hiểu và xác định đúng nhu cầu khách hàng

- Bước 2: Tư vấn, đề xuất giải pháp và lựa chọn gói dịch vụ phù hợp.

- Bước 3: Ký thỏa thuận cam kết hỗ trợ thông qua hợp đồng tư vấn dịch vụ kế toán để đảm bảo quyền lợi cả khách hàng và công ty.

- Bước 4: Thực hiện những công việc thỏa thuận trong hợp đồng theo từng gói dịch vụ khách hàng lựa chọn.

- Bước 5: Đồng hành, hỗ trợ và tư vấn khách hàng trong những vấn đề phát sinh.

3.2 Cam kết dịch vụ

Là đơn vị trực tiếp hỗ trợ khách hàng trong mọi dịch vụ, Tân Thành Thịnh cam kết:

- Tư vấn, hỗ trợ khách hàng mọi vấn đề liên quan đến kế toán, thuế, pháp lý.

- Hồ sơ, chứng từ chính xác, minh bạch và đúng pháp luật.

- Chi phí hợp lý, không phát sinh thêm.

- Thực hiện hồ sơ, sổ sách đúng thời gian quy định.

- Đại diện doanh nghiệp làm việc với các cơ quan, ban ngành nhà nước.

Trên đây là bài viết về quy trình kê khai thuế tndn, hy vọng sẽ mang đến cho bạn nhiều thông tin hữu ích. Nếu bạn còn thắc mắc gì về kê khai thuế, tư vấn kế toán, hồ sơ sổ sách để hoàn thiện các báo cáo thuế TNDN thì liên hệ ngay Tân Thành Thịnh để được hỗ trợ nhé.

>> Các bạn xem thêm: thủ tục đăng ký thuế cho doanh nghiệp mới thành lập

Mọi thông tin chi tiết xin vui lòng liên hệ:

CÔNG TY TNHH DỊCH VỤ KẾ TOÁN - ĐẠI LÝ THUẾ TÂN THÀNH THỊNH

- Địa chỉ: 22 Đường số 5, Khu dân cư CityLand Park Hills, Phường 10, Quận Gò Vấp, Thành phố Hồ Chí Minh

- SĐT: 028 3985 8888 - Hotline: 0909 771998

- Email: lienhe@tanthanhthinh.com

- www.tanthanhthinh.com

02839858888

02839858888

0913459391

0913459391