Phạt chậm nộp báo cáo sử dụng chứng từ khấu trừ thuế TNCN

Khi thực hiện nộp thuế thu nhập cá nhân (Thuế TNCN), mọi cá nhân tổ chức có thể nộp trực tiếp hoặc nộp thông qua phương pháp khấu trừ thuế. Vậy khấu trừ thuế TNCN là gì? Những quy định về nộp thuế TNCN như thế nào? Trường hợp nộp chậm báo cáo sử dụng chứng từ khấu trừ Thuế TNCN thì bị phạt như tế nào?

1. Khấu trừ thuế là gì?

Khấu trừ thuế là phương pháp khấu trừ được áp dụng đối với mọi loại thuế hiện nay như thuế TNCN, thuế TNDN, thuế GTGT… Thay vì cá nhân, tổ chức phải trực tiếp nộp tiền thuế vào ngân sách nhà nước thì hoàn toàn có thể thực hiện khấu trừ thuế vào các khoản chi phí mua hàng, hoặc thu nhập, các khoản chi phí khác theo đúng quy định khấu trừ.

1.1 Khấu trừ thuế TNCN là gì?

Khấu trừ thuế thu nhập cá nhân (TNCN) là hoạt động do các cá nhân hoặc tổ chcusw thực hiện nghĩa vụ thanh toán lương, thu nhập cho người lao động tiến hành trừ tiền thuế TNCN tương ứng vào số lương của người lao động trước khi thanh toán cho họ.

Mọi cá nhân thuộc trường hợp nộp thuế theo quy định của pháp luật đều phải nộp thuế TNCN theo đúng quy định. Cá nhân, tổ chức có thể thực hiện nộp thuế trực tiếp vào ngân sách nhà nước hoặc khấu trừ thuế qua tiền lương thanh toán của doanh nghiệp.

1.2 Các quy định về khấu trừ thuế TNCN

Các quy định về khấu trừ thuế TNCN như sau:

a) Đối tượng khấu trừ thuế TNCN

- Những đối tượng khấu trừ thuế TNCN và được cấp chứng từ khấu trừ thuế TNCN gồm có:

- Những cá nhân trực tiếp yêu cầu được cấp chứng từ thì doanh nghiệp sẽ cấp. Nếu không có yêu cầu cấp chứng từ thì doanh nghiệp quản lý sẽ không cấp.

- Trường hợp cá nhân mà ủy quyền để quyết toán thuế thì doanh nghiệp quản lý sẽ không được phép cấp giấy chứng từ khấu trừ thuế TNCN

b) Các khoản thu nhập khấu trừ thuế

Theo quy định về khấu từ thuế TNCN thì những khoản thu nhập có thể thực hiện khấu từ thuế TNCN gồm:

- Khoản thu nhập của cá nhân là người không cư trú và trường hợp cá nhân đang không có mặt tại Việt Nam.

- Khoản thu nhập từ tiền lương, tiền công, tiền thù lao và các khoản tiền khác đến từ việc môi giới

- Thu nhập đến từ hoạt động của đại lý bảo hiểm, xổ sổ….Các công ty, doanh nghiệp kinh doanh về bảo hiểm, xổ số sẽ tiến hành thanh toán lương cho cá nhân làm việc ở đại lý, và sẽ có trách nhiệm khấu trừ thuế TNCN trước khi thanh toán lương cho cá nhân đó.

- Khoản thu nhập cá nhân nhận được từ hoạt động đầu tư vốn. Chủ thể trực tiếp trả thu nhập có được từ hoạt động đầu tư thì sẽ khấu trừ thuế TNCN trước rồi mới tiến hành thanh toán thu nhập cho cá nhân đó, trừ trường hợp pháp luật có quy định khác.

- Thu nhập từ các hoạt động chuyển nhượng vốn, chuyển nhượng chứng khoán. Đối với các trường hợp có nguồn thu nhập từ chứng khoán thì đều phải khấu trừ thuế TNCN với mức 0,1%/giá chuyển nhượng trước khi hoàn tất thanh toán cho cá nhân chuyển nhượng.

- Khoản tiền có được do trúng giải thưởng, bán bản quyền hay nhượn quyền

2. Chứng từ khấu trừ thuế thu nhập cá nhân

Chứng từ khấu trừ (CTKT) thuế thu nhập cá nhân (Thuế TNCN) là các chứng từ, hồ sơ thể hiện việc các doanh nghiệp, tổ chức hay cá nhân trả thu nhập thực hiện việc khấu trừ thuế TNCN tính số thuế phải nộp vào thu nhập của người nộp thuế theo quy định của pháp luật liên quan tới thuế TNCN.

CTKT thuế TNCN do cơ quan có thẩm quyền cấp cho các cơ quan, doanh nghiệp của nước ta. Kho đó doanh nghiệp cấp cho các cá nhân được khấu trừ khoản thuế TNCN thể hiện khoản thuế đã được khấu trừ tương ứng.

2.1 Cách viết chứng từ khấu trừ thuế TNCN

Tân Thành Thịnh xin chia sẻ và hướng dẫn đến bạn cách viết chứng từ khấu trừ Thuế TNCN như sau:

a) Phần thông tin tổ chức, cá nhân trả thu nhập

- [01] Tên tổ chức, cá nhân trả thu nhập: Ghi tên in hoa tổ chức trả thu nhập.

- [02] Mã số thuế: Ghi mã số thuế của tổ chức trả thu nhập.

- [03] Địa chỉ: Ghi địa chỉ của tổ chức trả thu nhập.

- [04] Điện thoại: Ghi số điện thoại của tổ chức trả thu nhập.

b) Phần thông tin người nộp thuế

- [05] Họ và tên: Ghi chữ in hoa theo tên trên chứng minh nhân dân hoặc hộ chiếu.

- [06] Mã số thuế: Ghi đầy đủ mã số thuế của người nộp thuế như trên Thông báo mã sô thuế do cơ quan thuế cấp.

- [07] Quốc tịch: Ghi Quốc tịch của người nộp thuế.

- [08], [09] Đánh dấu x vào ô tương ứng là cá nhân cư trú hoặc không cư trú.

- [10] Địa chỉ hoặc điện thoại liên hệ: Ghi địa chỉ hoặc số điện thoại để thuận tiện cho việc liên hệ giữa cơ quan thuế và người nộp thuế.

- [11] Số CMND hoặc số hộ chiếu:

- [12] Nơi cấp: …… [13] Ngày cấp: ghi theo trên CMND hoặc hộ chiếu

c) Phần thông tin thuế thu nhập cá nhân khấu trừ

[14] Khoản thu nhập: Ghi rõ loại thu nhập các nhân nhận được (thu nhập từ tiền lương tiền công, thu nhập từ kinh doanh từ đầu tư vốn,…)

[15] Thời điểm trả thu nhập: Là thời điểm tổ chức, cá nhân trả thu nhập của tháng trong năm dương lịch. Trường hợp chi trả thu nhập trong khoảng thời gian thì phải ghi từ tháng nào đến tháng nào.

[16] Tổng thu nhập chịu thuế đã trả: Ghi tổng số thu nhập chịu thuế đã chi trả cho cá nhân đó (là tổng thu nhập chưa trừ các khoản giảm trừ như: giảm trừ gia cảnh, đóng bảo hiểm, từ thiện, nhân đạo,...)

Thu nhập chịu thuế = Tổng thu nhập – Các khoản được miễn thuế (Không phải khoản giảm trừ )

[17] Số thuế TNCN đã khấu trừ: Là số tiền thuế TNCN mà DN đã khấu trừ của cá nhân đó (là số tiền thuế đã khấu trừ theo biểu lũy tiến hoặc tỷ lệ 10%.)

[18] Số thu nhập cá nhân còn được nhận: [(16)-(17)]: Là số tiền mà cá nhận đó còn nhận được.

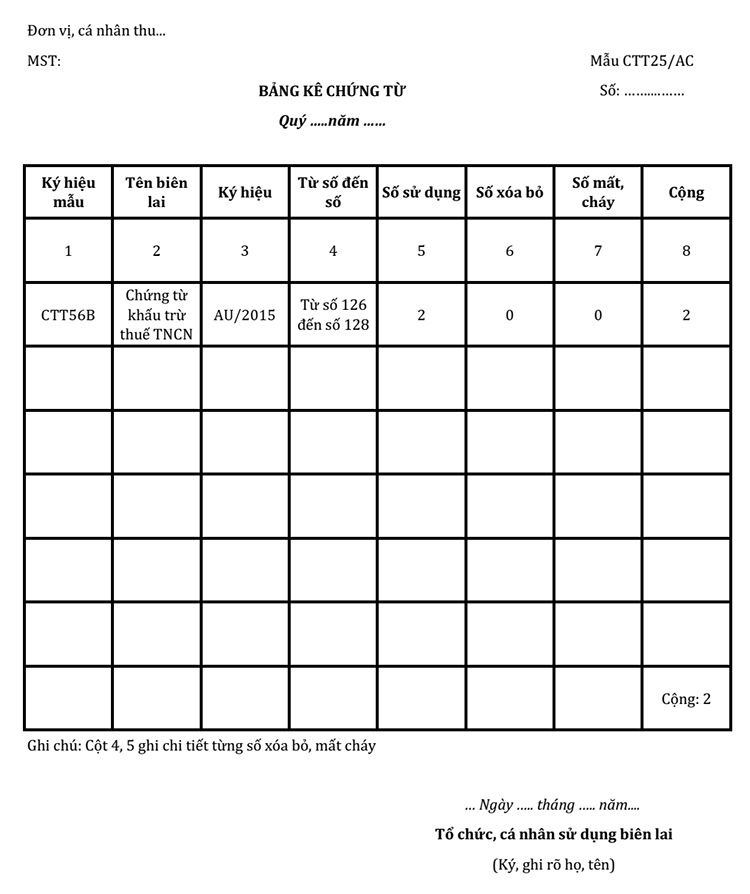

2.2 Bảng kê chứng từ khấu trừ thuế TNCN

Bảng kê sử dụng CTKT thuế TNCN hiện nay đang sử dụng theo mẫu CTT25/AC. Tân Thành Thịnh xin chia sẻ đến bạn bảng kê chứng từ khấu trừ Thuế TNCN như sau:

Với các thông tin cần điền trên mẫu CTT25/AC, bạn có thể thực hiện điền những thông tin của doanh nghiệp như sau:

Đơn vị, cá nhân thu: Điền tên của đơn vị thực hiện báo cáo.

MST: Mã số thuế của đơn vị báo cáo.

Số: Theo số quy định của đơn vị.

Quý/Năm: Thực hiện báo cáo cho Quý và năm nào thì điền bổ sung.

Ký hiệu mẫu: Lấy thông tin trên CTKT thuế.

Tên biên lai: CTKT thuế TNCN.

Ký hiệu: Ghi theo ký hiệu trên CTKT thuế.

Từ số đến số: Trong quý bắt đầu sử dụng từ số nào thì bắt đầu từ số đó, và đến số cuối cùng trong quý sử dụng.

Số sử dụng: Các số đã sử dụng tuy nhiên không bao gồm xóa bỏ, mất.

Số xóa bỏ: Các số xóa bỏ nhưng phải ghi chi tiết từng số.

Số mất, cháy: Các số mất cháy phải ghi chi tiết từng số.

Cộng: Tổng cộng số hóa đơn sử dụng; xóa bỏ; mất, cháy trong kỳ kê khai.

Sau khi hoàn thành bảng kê chứng từ khấu trừ thuế TNCN, doanh nghiệp có thể nộp trực tiếp tại Chi cục thuế Tỉnh/ Thành phố nơi đặt trụ sở của doanh nghiệp hoặc nộp qua https://thuedientu.gdt.gov.vn/etaxnnt/Request.

2.3 Quy định phạt chậm nộp báo cáo sử dụng chứng từ khấu trừ thuế TNCN

Thời hạn nộp báo cáo tình hình sử dụng biên lai thuế, CTKT thuế TNCN của tổ chức trả thu nhập theo mẫu CTT25/AC chậm nhất là ngày 30 của tháng đầu quý sau. Vậy phạt chậm nộp báo cáo sử dụng chứng từ khấu trừ thuế tncn như thế nào?

Nếu doanh nghiệp làm sai, nộp chậm, không nộp báo cáo sử dụng chứng từ khấu từ thuế TNCN thì phải đóng phạt theo quy định. Mức phạt nộp chậm báo cáo sử dụng chứng từ khấu trừ Thuế TNCN được quy định theo Khoản 7 Điều 1 Thông tư 176/2016 sửa đổi bổ sung của Thông tư số 10/2014/TT-BTC như sau:

Cảnh cáo: nếu nộp chậm từ 01 đến 10 ngày.

- Phạt từ 2,000,000 - 4,000,000 đồng: nếu nộp chậm từ 11 đến 20 ngày.

- Phạt từ 4,000,000 - 8,000,000 đồng: nếu chậm nộp trên 20 ngày được xem là hành vi không nộp báo cáo.

Trường hợp nếu lập sai hoặc không đầy đủ nội dung trong báo cáo thì sẽ phải nộp lại báo cáo chính xác trước khi cơ quan thuế kiểm tra. Nếu không nộp lại báo cáo về việc sử dụng chứng từ chính xác, sẽ bị phạt tiền từ 200,000 đồng đến 1,000,000 đồng.

3. Công ty dịch vụ kế toán Tân Thành Thịnh

Công ty tư vấn Tân Thành Thịnh cung cấp dịch vụ làm báo cáo thuế uy tín và chuyên nghiệp tại TPHCM. Với hơn 19 năm kinh nghiệm trong ngành kế toán – thuế, Tân Thành Thịnh cam kết mang lại những giá trị dịch vụ chất lượng, đúng quy định pháp luật và giá thành hợp lý, mang đến sự an tâm cho khách hàng.

Hơn thế, Tân Thành Thịnh còn là đại lý thuế trực tiếp với chi cục thuế tại tphcm. Chúng tôi sẽ giúp tư vấn, hỗ trợ khách hàng trong mọi trường hợp, kể cả những vấn đề khó.

Đội ngũ nhân sự Tân Thành Thịnh có năng lực chuyên môn cao, nhạy bén trong việc cập nhật những thay đổi mới từ những nghị định, thông tư của cơ quan ban ngành. Từ đó hỗ trợ khách hàng xử lý tất cả mọi vấn đề liên quan đến kế toán và thuế, nhằm đảm bảo quyền lợi và nghĩa vụ của doanh nghiệp.

3.1 Dịch vụ báo cáo thuế Tân Thành Thịnh hỗ trợ khách hàng:

- Nhận chứng từ, kiểm tra chứng từ của doanh nghiệp phát sinh theo tháng, quý

- Tư vấn về tính hợp lí, hợp lệ, hợp pháp của hóa đơn, chứng từ, các nghiệp vụ kế toán phát sinh.

- Lập báo cáo thuế giá trị gia tăng hàng tháng, quý.

- Lập báo cáo tạm tính thuế thu nhập doanh nghiệp hàng quý (nếu có).

- Lập tờ khai thuế thu nhập cá nhân (tháng/quý) (nếu có).

- Lập và nộp báo cáo tình hình sử dụng hóa đơn hàng quý (nếu có).

- Hạch toán và ghi chép sổ sách kế toán báo cáo cơ quan thuế.

- Tư vấn chi phí tiền lương, BHXH theo quy định.

- Lập báo cáo tài chính năm và các báo cáo liên quan.

- Lập báo cáo quyết toán thuế thu nhập doanh nghiệp hàng năm.

- Lập báo cáo quyết toán thuế thu nhập cá nhân.

- Giải đáp các thắc mắc về thuế và kế toán cho doanh nghiệp và các bộ phận liên quan để cùng phối hợp hoàn thành tốt công việc.

- Làm việc khi có yêu cầu của cơ quan thuế.….

3.2 Cam kết dịch vụ

- Tư vấn, đề xuất giải pháp hoàn thiện báo cáo thuế chuyên nghiệp.

- Không phát sinh bất kỳ chi phí.

- Thực hiện nhanh chóng, chuyên nghiệp, đúng quy định pháp luật.

- Đại diện doanh nghiệp làm việc với các cơ quan nhà nước.

Trên đây là những thông tin bài viết xoay quanh vấn đề khấu trừ thuế và phạt chậm nộp báo cáo sử dụng chứng từ khấu từ thuế TNCN, hi vọng bài viết sẽ mang đến cho bạn nhiều thông tin hữu ích và giá trị.

Nếu bạn còn thắc mắc gì về vấn đề này hoặc đang tìm kiếm một công ty dịch vụ báo cáo thuế trọn gói uy tín, chuyên nghiệp tại tphcm thì đừng ngần ngại liên hệ ngay Tân Thành Thịnh để được hỗ trợ nhé.

Với nhiều năm kinh nghiệm thực tế trong việc đồng hành hơn 20.000 doanh nghiệp ở nhiều lĩnh vực khác nhau. Tân Thành Thịnh luôn sẵn sàng hỗ trợ bạn. Mọi thắc mắc vui lòng liên hệ:

Các bạn xem thêm doanh nghiệp chế xuất có phải kê khai thuế gtgt

- CÔNG TY TNHH DỊCH VỤ KẾ TOÁN - ĐẠI LÝ THUẾ TÂN THÀNH THỊNH

- Địa chỉ: 22 Đường số 5, Khu dân cư CityLand Park Hills, Phường 10, Quận Gò Vấp, Thành phố Hồ Chí Minh

- SĐT: 028 3985 8888 Hotline: 0909 771 998

- Email: lienhe@tanthanhthinh.com

02839858888

02839858888

0913459391

0913459391